Aqui neste artigo você vai conhecer a definição do Valor Presente Líquido e aprender como ele é usado na vida real.

O que é o Valor Presente Líquido?

O Valor Presente Líquido (VPL) é uma das ferramentas de análise mais importantes para quem trabalha com investimentos, seja para avaliar a rentabilidade de um projeto, para comparar opções de investimento ou para selecionar a melhor aplicação para seu capital.

O primeiro passo para aprender a utilizar essa ferramenta de análise é entender o conceito por trás do VPL, ou seja, o conceito de tempo e valor.

O conceito de tempo e valor

O conceito de tempo é a base do VPL e de todos os outros conceitos de análise de investimentos. A ideia é que o tempo é um fator importante para o investidor, pois quanto mais tempo tiver para investir, mais capital poderá ter no futuro.

Já o conceito de valor é a base do VPL e de todos os outros conceitos de análise de investimentos. A ideia é que o valor é determinado pelo tempo, ou seja, quanto mais tempo tiver para investir, mais capital terá no futuro.

O conceito de TMA

A TMA(Taxa Mínima de Atratividade) é o que a maioria dos investidores conhece como taxa de desconto, é a taxa mínima que o investidor considera receber com o investimento.

O valor do dinheiro muda ao longo do tempo, R$1000 hoje não serão R$1000 daqui a 5 anos, o valor será corroído pela inflação natural, taxas de juros, custo de oportunidades. Esses R$1000 hoje podem ser investidos e gerar juros positivos.

Como calcular o Valor Presente Líquido?

O cálculo do Valor Presente Líquido é baseado no conceito de tempo e valor. A ideia é calcular o valor presente de todos os fluxos de caixa futuros de um investimento e, em seguida, descontar este valor para o presente.

O resultado final do cálculo do VPL é o capital que você terá no futuro se investir em um determinado projeto.

Se o resultado for positivo, o investimento é considerado rentável. Se o resultado for negativo, o investimento não é rentável. Mas aí o tempo pode fazer a diferença.

Por isso usaremos a TMA também, pois só assim consideramos o valor do dinheiro ao longo do tempo.

Essa taxa geralmente é um valor acima do valor que um investidor conseguiria ao investir em um título livre de risco, esse valor acima é justamente para compensar o investimento em algo mais arriscado que um título público.

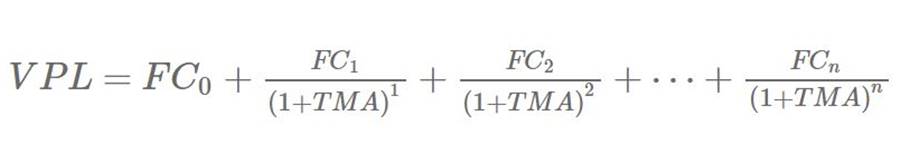

Aqui temos a fórmula do VPL:

- VPL (Valor Presente Líquido): é a soma do valor presente de todos os fluxos de caixa previstos no negócio/ativo. Indica se o investimento neste negócio/ativo é viável ou não;

- FC0: valor que representa o fluxo de caixa no período zero, ou seja, o investimento inicial. Dentro da fórmula, esse valor entra com um sinal negativo; afinal de contas, representa uma saída de caixa.

- FCn: valor que representa o fluxo de caixa em determinado período N, geralmente representado por meses ou qualquer outra variação de tempo usada para a análise (anos, por exemplo);

- TMA: Taxa Mínima de Atratividade, que nada mais é do que a taxa de desconto que é utilizada para representar o valor mínimo que um investimento deve obter.

Vamos realizar um exemplo para ilustrar e facilitar esse cálculo:

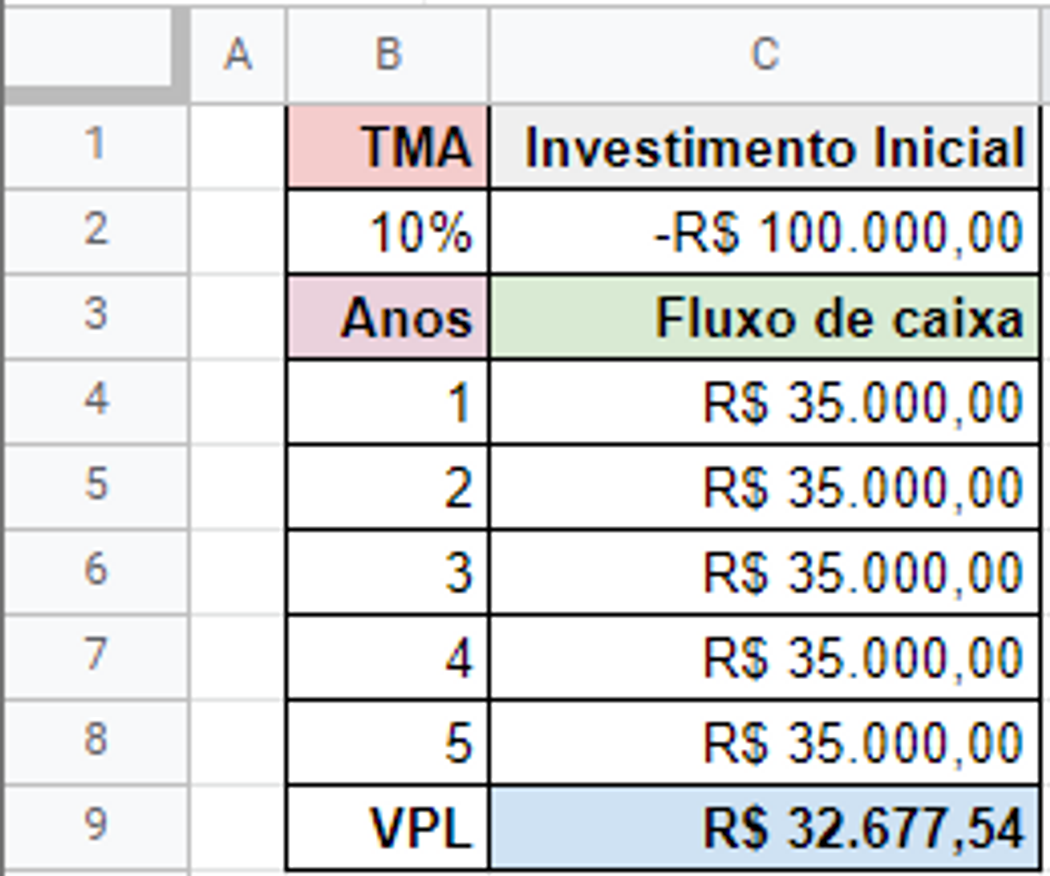

Vamos supor que uma empresa faça um investimento inicial de R$100 mil, a taxa de desconto será de 10% e os fluxos de caixa nos 5 primeiros anos foram de R$35 mil.

Na fórmula o valor do investimento inicial deve ser negativo pois é um valor que saiu, os fluxos de caixa são os valores que entraram, então são positivos.

Ao realizar os cálculos o VPL encontrado foi de R$32.677,54.

O Excel possui uma fórmula para calcular o VPL que é a seguinte:

=VPL((taxa de desconto; valores de fluxo de caixa somados) + investimento inicial)

Em nosso exemplo ficaria assim:

Resultando na tabela a seguir: